为鼓励企业开展研发活动,提高企业的自主创新能力,从2017年开始,国家不断加大对研发费用的税收优惠力度,税法允许企业的研发费用在税前加计扣除,并针对不同的企业出台了不同比例的加计扣除政策。

关于研发加计扣除的政策依据

1、《财务部 国家税务总局 科技部关于印发<关于完善研究开发费用税前加计扣除政策的通知>》(财税〔2015〕119号)

2、国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告(国家税务总局公告2015第97号))

3、国家税务总局公告2017年第40号《关于研发费用税前加计扣除归集范围有关问题的公告》

4、《财政部 税务总局 科技部关于企业委托境外研究开发费用税前加计扣除有关政策问题的通知》(财税〔2018〕64号)

5、《关于提高研究开发费用税前加计扣除比例的通知》(财税〔2018〕99号)

6、财政部 税务总局公告2021年第6号 财政部 税务总局关于延长部分税收优惠政策执行期限的公告

7、《财税部 国家税务总局关于进一步完善研发费用税前加计扣除的公告》(财政部 国家税务总局公告2021年第13号)

8、《国家税务总局关于进一步落实研发费用加计扣除政策有关问题的公告》(总局公告2021年第28号)

9、《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》财政部 税务总局 科技部公告2022年第28号

10、《财政部 税务总局 科技部关于进一步提高科技型中小企业研发费用税前加计扣除比例的公告》(财政部 税务总局 科技部公告2022年第16号(2023年废止)

11、《关于进一步完善研发费用税前加计扣除政策的公告》财政部税务总局公告2023年第7号

12、研发费用加计扣除政策执行指引 (2.0 版)

13、《国家税务总局 财政部关于优化预缴申报享受研发费用加计扣除政策有关事项的公告》(2023年第 11 号)

研发加计扣除比例政策的历史沿革

1、所有企业

2023年1月1日起:将符合条件行业企业研发费用税前加计扣除比例由75%提高至100%的政策

政策依据:财政部税务总局公告2023年第7号

2、一般企业

2018年1月1日-2022年9月30日: 将全部研发费用加计扣除比别由50%提高到75%。

2022年10月1日—2022年12月31日:现行适用研发计扣除比例75%的企业,在2022年10月1日至2022年12月31日期间,研发费用税前加计扣除比例提高至100%。

政策依据:财税〔2018〕99号、财政部 税务总局公告2021年第6号、财政部 税务总局 科技部公告2022年第28号

3、制造业企业

2021年1月1日起:将制造业企业的研发费用加计扣除比例由75%提高至100%。

政策依据:财政部 国家税务总局公告2021年第13号

4、科技型中小企业

2017年1月1日至2021年12月31日:将科技型中小企业享受研发费用加计扣除比例由50%提高到75%

2022年1月1日起:将科技型中小企业的研发费用加计扣除比例由75%提高至100%

政策依据:财政部 税务总局 科技部公告2022年第16号

注意点:按照《科技部 国家税务总局关于做好科技型中小企业评价工作有关事项的通知》(国科发火〔2018〕11号)的规定,入库登记编号第11位为0的科技型中小企业,可在上年度汇算清缴中享受科技型中小企业研发费用加计扣除政策,比如在2023年取得入库登记编号且编号第11位为0的科技型中小企业,可以在2022年度享受科技型中小企业研发费用加计扣除政策。

研发费用加计扣除疑难问题案例分析

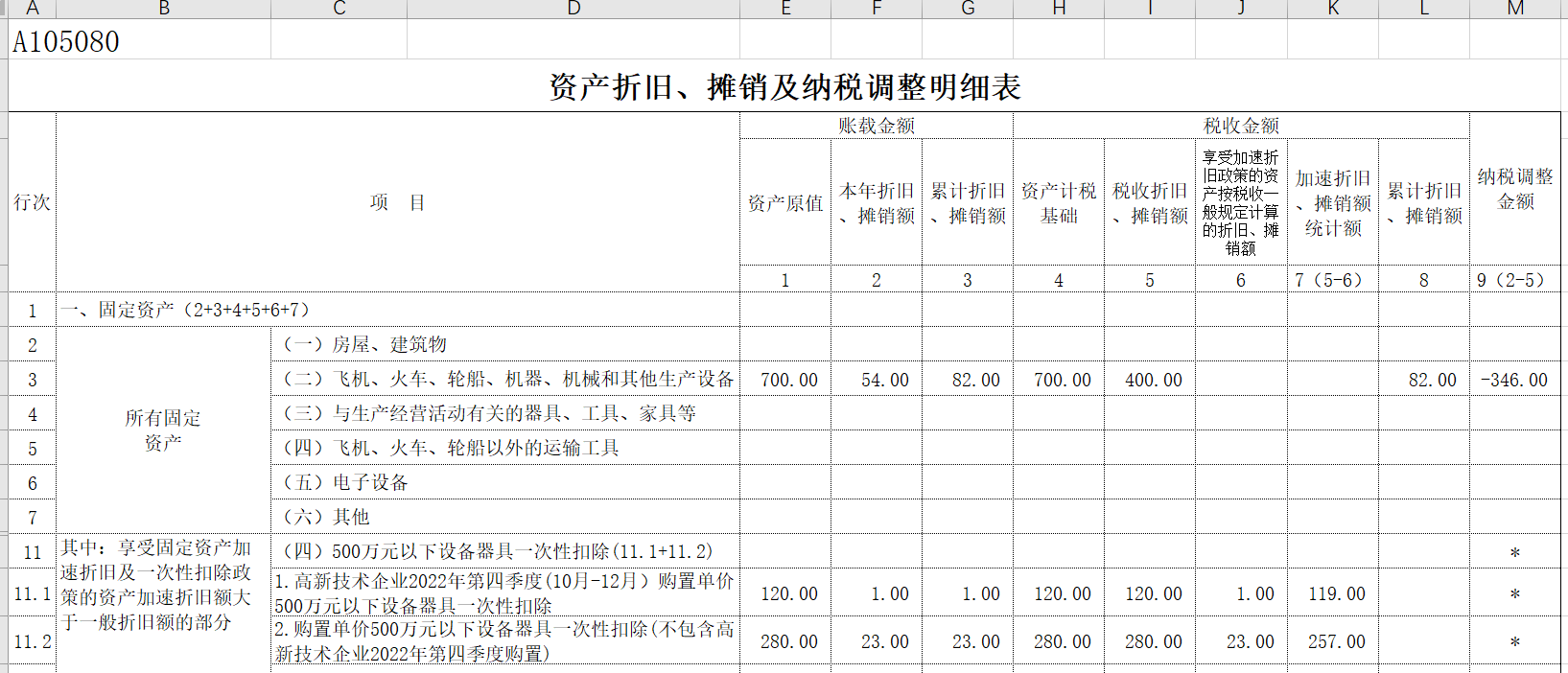

案例分析:一家医药的制造型高新技术企业,当年研发费用全部费用化,截止2022年12月31日,公司的固定资产原值为700万,2022年度新购入的设备为400万,其中4季度新购入的设备120万,4季度购入的设备中其中专门用于研发的设备为40万,其他普通的设备为80万;2022年度新购入的设备400万元中,其中专门用于研发的设备为180万元;2022年度账上当年计提的折旧为54万元,累计折旧为82万元,2021年新购入的设备300万(没有专门用于研发的设备),在2021年企业所得税汇算清缴中,享受了500万元以下固定资产,一次性计入当期成本, 2021年账上计提的折旧为28万元, 2022年新购入的设备的加计扣除和研发的加计扣除在2022年的所得税汇算清缴中,该如何填列呢?为了简化,假设2021年之前,公司没有固定资产,2022年4季度购入的固定资产120万,全部是11月购入,当年计提折旧为1万,2023年公司没有购入相应的固定资产,2023年度当年的折旧为70万元,累计折旧为152万元,研发专用设备计提的折旧为18万元公司对设备的购入采用平均年限法,按10年进行摊销,残值为0。详见下表:

备注:公司选择对当年新购入的500万以下的设备享受一次性扣除的政策。

政策依据:1、根据财政部 税务总局 科技部公告2022年第28号《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》第一条“高新技术企业在2022 年10 月1 日至2022 年12月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除”。

2、《财政部 国家税务总局关于设备器具企业所得税加计扣除政策的通知》(财税[2018]54号)规定:企业在2018年1月1日至2020年12月31日期间新购置的设备、器具,单项价值不超过500万元的,允许在计算应纳税所得额时一次性计入当期成本。

3、财政部 税务总局于2021年3月15日下发《关于延长部分税收优惠政策执行期限的公告》(财政部 税务总局公告2021年第6号),文件第一条规定,《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)等16个文件规定的税收优惠政策凡已经到期的,执行清宴期限延长至2023年12月31日。

4、企业用于研发活动的仪器、设备,符合税法规定且选择加速折旧优惠政策的,在享受研发费用税前加计扣除政策时,就税前扣除的折旧部分计算加计扣除。财税【2018】54号

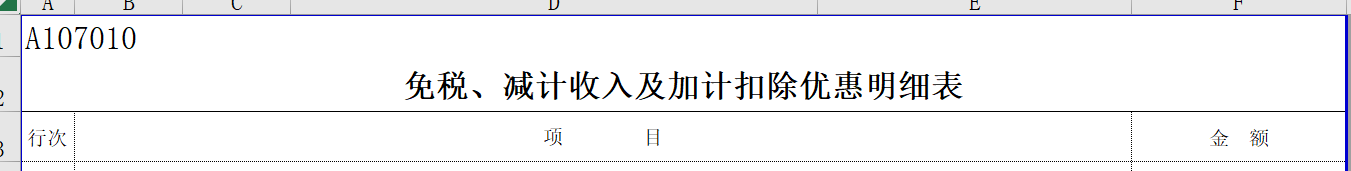

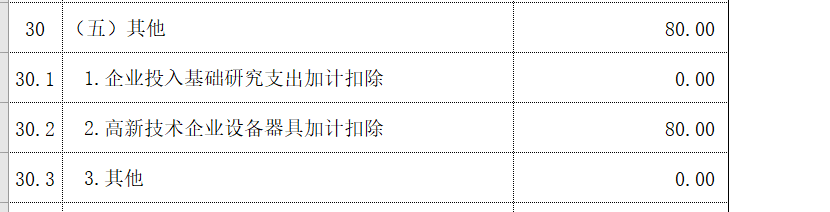

根据上述表格,公司2022年度4季度可以享受高新技术企业设备器具加计扣除金额为80万(不能填120万,其中40万在研发费用-折旧加计扣除中已经享受,在此行不能重复享受)填列在申报表中的A107010(免税、减计收入及加计扣除优惠明细表)第30.2行。

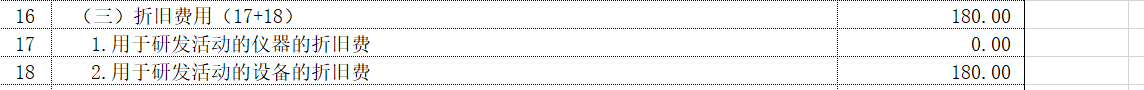

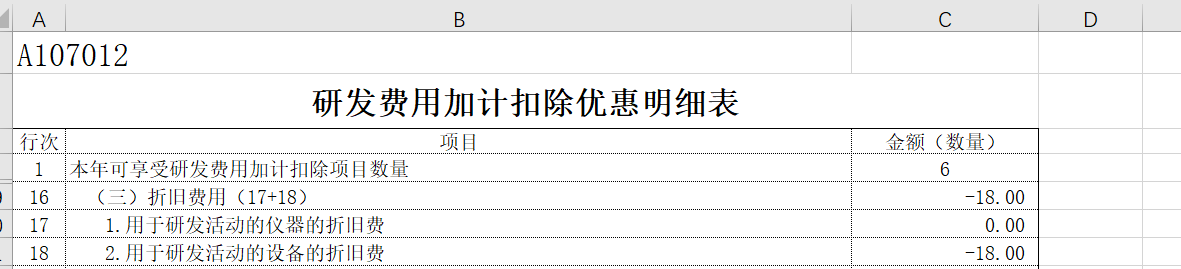

2022年度公司账上的研发费用-折旧12万元,由于公司选择享受新购入的500万元以下的设备一次性扣除的政策,故2022年度,研发费用-折旧加计扣除金额为180万元。而不是填列账上研发费用—折旧12万元。填列在申报表中的A107012(研发费用加计扣除优惠明细表)第18行。

公司2022年账上折旧为54万元,加速折旧填列如下:

公司2022年账上折旧为54万元,加速折旧填列如下:

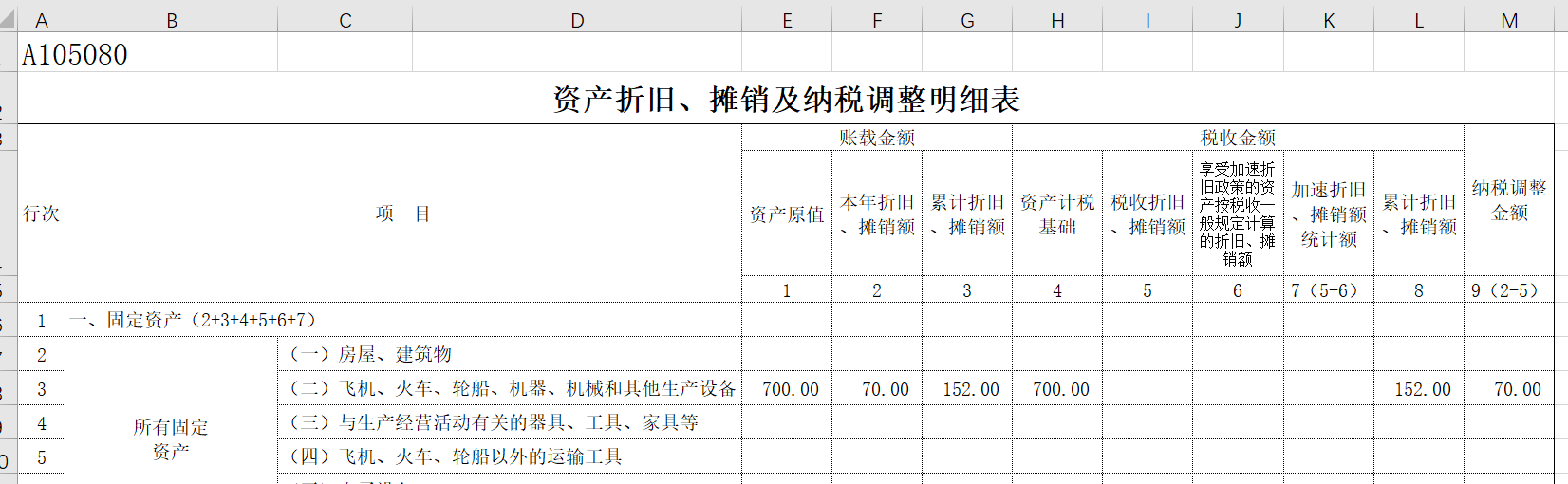

企业在2022年享受了当年新购入的500万以下的设备享受一次性扣除的政策,2023年企业所得税汇算清缴时又该如何调整申报表呢?

公司2023年没有购入相应的固定资产。2023年企业所得税汇算清缴时,该2022年一次性进成本的折旧需做纳税调增。

特别提醒:固定资产折旧,如果企业选择对当年新购入的500万以下的设备享受一次性扣除的政策,每年要做好固定资产台账,关注税会差异,准确进行一次性税前扣除,以免产生提前扣除、错误扣除等风险,如果是大型的制造业企业,固定资产投入金额大,该部分工作量大,要做好留存备查资料,减少税务风险。同时,应留存好相关资料以备检查,如有关固定资产购进时点的资料、固定资产记账凭证、核算有关资产税务处理与会计处理差异的台账等。企业根据自身生产经营核算需要,可自行选择享受一次性税前扣除政策。未选择享受一次性税前扣除政策的,以后年度不得再变更。

留存备查的资料:

1. 有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等);

2. 固定资产记账凭证;

3. 核算有关资产税务处理与会计处理差异的台账。

思考总结

假设该公司是一般企业,2022年1-3季度享受加计扣除的比例为75%,4季度为100%,2022年1-3季度购入的设备计提的折旧,企业研发费用—折旧享受了加计扣除的比例是75%,那2023年研发费用加计扣除的比例是100%,2022年度当时公司选择对当年新购入的500万以下的设备享受一次性扣除的政策,2023年在企业所得税汇算清缴时,对该部分折旧,后期要做纳税调增,按多少比例进行调整?75%还是100%?目前文件没有规定,笔者认为按2022年度加计扣除比例进行纳税调增。理由是公司采用选择对当年新购入的500万以下的设备享受一次性扣除的政策,这个政策应该是个时间性差异,在整个设备的折旧期间,税前扣除金额应该是不变的。

上述给企业提出了一个思考,企业是否一定要选择享受新购入的500万以下的设备享受一次性扣除的政策?答案是不一定,因为对于刚成立的企业,前期大量的投资,可能会出现亏损,不一定5年内能扭亏为盈,选择享受该优惠政策,会出现亏损额浪费的情况,况且享受研发费用加计扣除在不同时期的加计扣除比例不同,最终在税前扣除的金额会不同,企业选择在哪个时间段享受税收优惠政策,就尤为关键,借此,企业财务人员要做好规划,尽量使企业税收收益最大化。