编者按

日前发布的《2021年政府工作报告》提出:延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%,用税收优惠机制激励企业加大研发投入,着力推动企业以创新引领发展。3月15日召开的国务院常务会议提出,尽快实施提高制造业企业研发费用加计扣除比例政策,缩短结算期限,让企业当年有感。

企业研发费用加计扣除迅速成为纳税人关注的热点。今天知联税务整理了相关的干货,与大家分享。

01 什么是研发费用加计扣除?

根据《财政部 税务总局 科技部关于提高研究开发费用税前加计扣除比例的通知》(财税〔2018〕99号)规定:企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2018年1月1日至2020年12月31日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

02 研发费用包括哪些?

研发活动,是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。

研发费用包括:

1.研发活动直接消耗的材料、燃料和动力费用。

2.企业在职研发人员的工资、奖金、津贴、补贴、社会保险费、住房公积金等人工费用以及外聘研发人员的劳务费用。

3.用于研发活动的仪器、设备、房屋等固定资产的折旧费或租赁费以及相关固定资产的运行维护、维修等费用。

4.用于研发活动的软件、专利权、非专利技术等无形资产的摊销费用。

5.用于中间试验和产品试制的模具、工艺装备开发及制造费,设备调整及检验费,样品、样机及一般测试手段购置费,试制产品的检验费等。

6.研发成果的论证、评审、验收、评估以及知识产权的申请费、注册费、代理费等费用。

7.通过外包、合作研发等方式,委托其他单位、个人或者与之合作进行研发而支付的费用。

8.与研发活动直接相关的其他费用,包括技术图书资料费、资料翻译费、会议费、差旅费、办公费、外事费、研发人员培训费、培养费、专家咨询费、高新科技研发保险费用等。

03 哪些研发费用可以扣除?

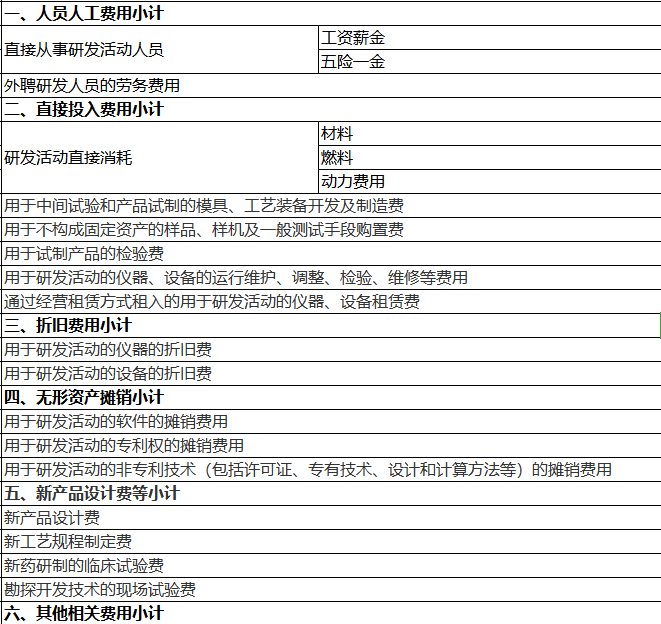

(1)人员人工费用:

包括直接从事研发活动人员(研究人员、技术人员、辅助人员)的工资薪金、社保费和住房公积金,以及外聘研发人员(签订劳务用工协议和临时聘用的研究人员、技术人员、辅助人员)的劳务费用。

(2)直接投入费用:

具体包括:

①研发活动直接消耗的材料、燃料和动力费用;

②用于中间试验和产品试制的模具、工艺装备开发及制造费,不构成固定资产的样品、样机及一般测试手段购置费,试制产品的检验费;

③用于研发活动的仪器、设备的运行维护、调整、检验、维修等费用,以及通过经营租赁方式租入的用于研发活动的仪器、设备租赁费。

(3)折旧费用:

用于研发活动的仪器、设备的折旧费。

(4)无形资产摊销:

用于研发活动的软件、专利权、非专利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。

(5)新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。

(6)其他相关费用,以及财政部和国家税务总局规定的其他费用。

名目包括:技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。其他费用总额不得超过可加计扣除研发费用总额的10%。

04 哪些研发费用不得扣除?

一些特殊行业的企业研发支出不适用加计扣除:

①烟草制造业;

②住宿和餐饮业;

③批发和零售业;

④房地产业;

⑤租赁和商务服务业;

⑥娱乐业;

⑦财政部和税总规定的其他行业。

05 研发费用相关的会计分录处理

1.研发阶段和开发阶段分录:

借:研发支出——费用化支出 ( 研究阶段时)

——资本化支出 (开发阶段)

贷:原材料/应付职工薪酬/银行存款

2.已达到可使用状态时:

借:管理费用 (按月结转管理费)

无形资产 (已达到可使用状态)

贷:研发支出——费用化支出

——资本化支出

3.研发失败的:

把前期计入无形资产的支出全部转费用

借:管理费用-研发费用

贷:无形资产

4.研发成功新产品入库后销售:

借:银行存款

贷:主营业收入

应交税费-应交增值税(销项税额)

借:主营业成本

贷:研发支出-资本化支出

06 研发费用归集范围

《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)

《财政部 税务总局 科技部关于提高研究开发费用税前加计扣除比例的通知》(财税〔2018〕99号)

《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)

《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)